内容

1.はじめに:

2.イノベーションボックス税制(「イノベーション拠点税制」)について:

2.1 税金で消えるキャッシュを守れ!イノベーションボックス税制とは?

2.2 なぜ今知っておくべきか?(7年の限定&先行する海外):

3 制度の仕組みをかみ砕くとこうなる:

3.1 税制優遇の対象:

3.2 所得控除額の計算:

3.3 「(A)対象知財産の所得」:

3.4 「(B)自己創出比率」:

3.5 計算例(減少する課税ベース額):

3.6 手続きの流れ:

4 キャッシュを残す準備を始めよう!:

4.1 実務で必要な準備はこれ:

4.2 いますぐ取り組むべき3ステップ

5.まとめ(知財はコストではなく資産になる時代):

1.はじめに:

あなたが今持っている特許やAIソフト、眠っていませんか?

実はその知財、資金調達と同じインパクトを生む「キャッシュマシン」になるかもしれません。

2025年4月、日本に新しい税制優遇が始まりました。

「イノベーションボックス税制」です。

この仕組みを使えば、知財から得たライセンス収入や譲渡益にかかる税負担を軽減できます。

2.イノベーションボックス税制(「イノベーション拠点税制」)について:

2.1 税金で消えるキャッシュを守れ!イノベーションボックス税制とは?

2025年4月から、スタートした新しい税制優遇です。

自社開発の特許やAIソフトから生まれる収入に対して、最大30%が損金算入(所得控除)されます。

「知財をコストではなく、利益源に変える」時代が来ています。

2.2 なぜ今知っておくべきか?(7年の限定&先行する海外):

- 海外(英国・オランダ・ベルギー、シンガポール・インド・香港などのアジア諸国)はすでに導入済み。日本も国際競争力を狙うために導入されました。

- 現時点で適用期間が7年間(2025年4月〜2032年3月)と限定されている点も、今知っておくべき制度と言えるでしょう。

- 節税効果を得るには、所定の手続きが必要であり、そのためには特許やAIソフトの証明、研究開発費のトラッキングなど事前準備が必要となるからです。

3 制度の仕組みをかみ砕くとこうなる:

3.1 税制優遇の対象:

下記に示す、日本国内で自社が研究開発した知的財産から得る所得が対象です。

・対象知財:特許権、AI関連ソフトウェアの著作権

・対象所得:①ライセンス所得、②譲渡所得

※英国・オランダ・ベルギーでは③製品売却益も対象

3.2 所得控除額の計算:

次の式で算出します。

損金算入額(所得控除額) =(A)対象知財の所得 × (B)自己創出比率 × (C)所得控除率(30%)

3.3 「(A)対象知財産の所得」:

対象知財

・特許権(2025年4月1日以降取得分、外国特許も対象)

・AI関連プログラムの著作権(2025年4月1日以降創作分)

※対象:AIアルゴリズム、機械学習支援ツール、GPU制御技術

※対象外:アプリUIなど一般的なAIアプリ

対象所得

・第三者へのライセンス所得(関連会社を除く)

・譲渡所得(国外法人・関連会社を除く)

注意:契約で対象知財の対価が明確になっていることが必要

3.4 「(B)自己創出比率」:

・計算式:国内で自社が実施した研究開発費 ÷ 全研究開発費

・範囲:対象知財の創出に直接関連する費用

・経過措置(2025年4月~2027年3月):企業全体の研究開発費で計算可

3.5 計算例(減少する課税ベース額):

特許譲渡で5,000万円の利益(所得額)があったとします。

前提条件

- 特定特許権の譲渡による所得:5,000万円

- 当年度および直近前期以前の研究開発費合計:6,000万円

- そのうち、対象特許に直接関連する研究開発費:4,000万円

- その研究開発のうち、国内で自社が行った適格研究開発費:3,000万円

(i) 自己創出比率の計算

自己創出比率 = 適格研究開発費 ÷ 研究開発費合計

= 3,000 万円 ÷ 6,000 万円 = 50%

(ii) 制度対象所得の計算

制度対象所得 = 所得額 × 自己創出比率

= 5,000 万円 × 50% = 2,500 万円

(iii) 課税所得との比較

仮に、その年度の課税所得(譲渡所得以外も含む)が3,000万円であれば、

制度対象所得の2,500万円が小さいので、こちらを用います。

(iv) 損金算入額(所得控除額)の算定

損金算入額(所得控除額) = 制度対象所得(2,500万円) × 30% = 750 万円

したがって、課税ベースが750万円分減少し、その分法人税額が軽減されます。

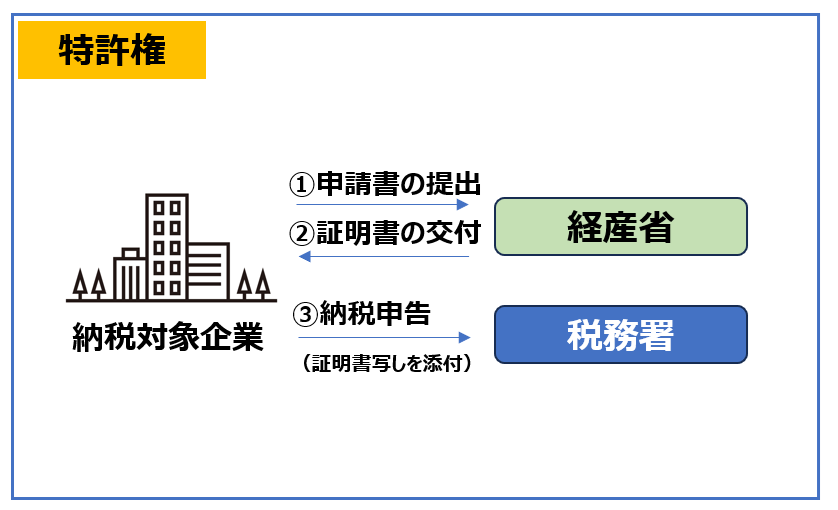

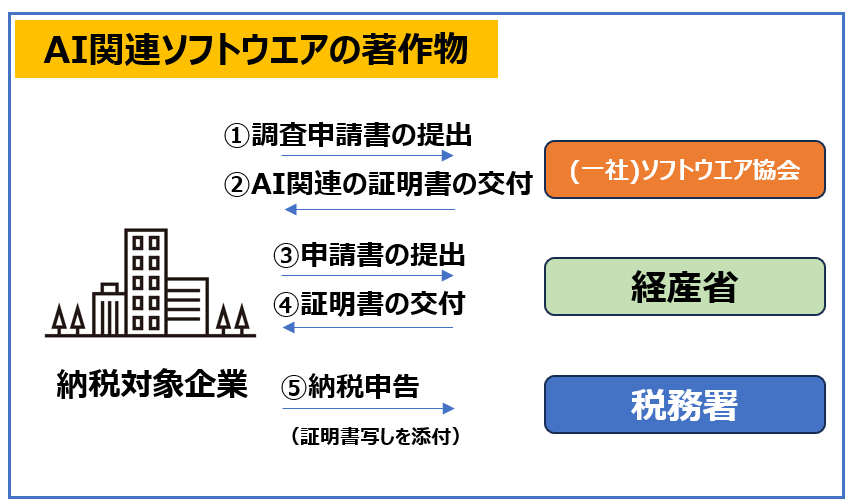

3.6 手続きの流れ:

- 申請期間:事業年度末日の60日前~30日後

- 証明手続き

- 特許:経済産業省に申請 → 証明書交付 → 税務申告

- AI関連:ソフトウェア協会で事前確認 → 経産省に申請

- 事前相談も可能(通年受付)

4 キャッシュを残す準備を始めよう!:

4.1 実務で必要な準備はこれ:

実務で必要な対応としては、例えば以下が想定されます。

- 知財管理:対象知財の台帳整備、権利関係確認

- 所得計算体制:契約・関連会社判定、対象外取引の識別

- 研究開発費用管理:プロジェクト単位でのトラッキング

- 証憑整備:契約書・研究報告・特許証など

- 社内連携:知財・経理・研究開発の協働体制を構築

4.2 いますぐ取り組むべき3ステップ

4.1で説明した点を踏まえて、今すぐ取り組むべき3ステップは以下の通りです。

- 対象知財の棚卸し→特許やAIプログラムの一覧を整理

- 研究開発費の国内比率を確認→適用要件に必須

- 申請フローの把握→経済産業省への証明手続き+税務申告の準備

(所得額・計算根拠の明確化に繋がります)

5.まとめ(知財はコストではなく資産になる時代):

今回の「イノベーションボックス税制」はアウトプット段階の税制優遇であり、

休眠特許の活用,ライセンス活動の活発化,減税分を新たな研究開発投資に再配分、といった企業戦略に大きな影響を与える可能性があります。

この制度は今のところ2025〜2032年の7年間限定です。

準備に時間がかかるため、「知ってから動く」では遅いのです。

知財部門は、関係部門との連携をさらに深め、世界の潮流である、知的財産を企業成長のドライバーに変える活動を深化させることが期待されます。

まずは、自社の知財棚卸しから始めましょう。

今回も最後までご覧いただきありがとうございました。

【知財相談】特許出願・商標出願など、知財に関するご相談はこちらから

【参考文献】

・イノベーション拠点税制(イノベーションボックス税制)について

https://www.meti.go.jp/policy/tech_promotion/tax/about_innovation_tax.html

・イノベーション拠点税制(イノベーションボックス税制) 2025年4⽉ 経済産業省イノベーション・環境局研究開発課

https://www.kantei.go.jp/jp/singi/titeki2/tyousakai/kousou/2025/dai4/siryou2.pdf?utm_source=chatgpt.com

・経済教室 「知財所得優遇税制、経営に活かせ」 矢嶋学 2025年7月1日 日本経済新聞

・イノベーション拠点税制 (イノベーションボックス税制) ガイドライン

https://www.meti.go.jp/policy/tech_promotion/tax/innovation_tax_guideline.pdf